借入期間50年の住宅ローンは使えるのか?

ここ数年の資材高騰や人手不足により住宅価格が高騰していることはご存じの通りです。従来、住宅ローンの返済期間は概ね最長35年が一般的でしたが、この住宅価格の高騰を受けて特に、若年層向けに返済期間が50年と極めて長い住宅ローンを取り扱う金融機関が少しずつ増えています。返済期間が長いということは、毎月の返済額を抑えられるのが魅力であり、借りやすくなりますが、返済が長期にわたるため不安に思っている人も多いと思います。そこで今回は、返済期間50年の住宅ローンについて考えてみたいと思います。

返済期間50年の住宅ローンのメリット

1、毎月の返済額を抑えられる

返済期間50年の住宅ローンのメリットは、何といっても月々の返済額を減らせることです。毎月の返済負担が減れば、浮いた分は生活費や教育費など別の支出に充てることができます。特に若年層で収入が低いうちは、住宅ローンの返済で生活を苦しくなるケースも少なくありません。しかし、返済期間を50年に設定すれば、借入額次第ですが、毎月の返済額を大きく減らせる可能性があります。出産資金、教育資金など、今後のライフイベントにかかる費用も準備しやすくなります。

2、若くても住宅ローンが組める

返済期間50年の住宅ローンは若年層向けのプランです。前項の通り、返済期間が長いほど毎月の返済額は少なくなるため、収入に対する返済負担率を下げることができます。住宅ローンの審査では、年齢や年収、勤続年数だけでなく、返済負担率が重視されます。例えばフラット35の場合、年収400万円以下の場合の返済負担率は30%以下、400万円以上の場合の返済負担率は35%以下が審査基準となります。年収400万円以下の方が返済期間35年のローンでは30%を超えてしまう場合でも、返済期間50年のローンにすることで返済負担率が30%以下になり、審査を通すことができる可能性が高くなります。

3、団体信用生命保険を長期間活用できる

団体信用生命保険(団信)とは、被保険者(住宅ローン契約者)が保障期間内に死亡・高度障害状態などになった場合、残りの返済が免除される制度です。一般的に住宅ローンを契約する際は団信に加入することになります。従って、長期返済する住宅ローンであれば、必然的に団信の保障期間も長くなります。団信の種類によっては、返済免除だけでなく保険金の支払いがあったり、特約を付加して3大疾病や入院時にも保障を受けることが可能となる場合もあります。

返済期間50年の住宅ローンのデメリット

1、金利が高めに設定される

一般的に返済期間が長期になるほど適用金利は高くなります。例えば住信SBIネット銀行の変動金利型の場合、借入期間が35年を超えると通常金利より年0.15%上乗せとなります。西日本シティ銀行の固定金利型の場合、フラット35の金利は1.820%ですが、フラット50の金利は2.220%となります。

2、利息の負担が大きくなる

返済期間が長くなればなるほど、当然利息の負担が大きくなります。前項の適用金利が高く設定されることも合わせて、息の負担はさらに膨らみます。毎月の返済額は少ないものの、返済総額で見ると、かなり大きな額を返済する点には注意が必要です。返済期間50年の住宅ローンを検討する際は、毎月の返済額だけでなく総返済額も確認しておきましょう。

3、老後も返済が続く

返済期間50年の住宅ローンを検討する際の最も留意すべき点は、年金生活になっても返済が続くことでしょう。例えば、29歳で住宅ローンを契約した場合の完済年齢は79歳です。一般的に年金生活になると収入は大きく減少します。限られた年金の中から住宅ローンの返済しなければならないため、老後の生活に大きく影響することを考えておく必要があります。従って、返済期間50年の住宅ローンを借りる場合は、資金に余裕がある時の繰り上げ返済や、必要に応じて借り換えなどを検討する必要があります。

4、残債割れリスクが高くなる

返済期間50年の住宅ローンは、残債割れリスクも考慮しておく必要があります。残債割れとは、不動産の売却金額で残りの住宅ローンを完済できない状態のことを言います。一度購入した住宅でも、仕事や家族の都合など様々な理由で売却が必要になるケースが考えられます。住宅のを売却する場合、その売却資金で住宅ローンを完済するのが一般的です。しかし、返済期間が長くなればなるほど資産価値は大きく下がってしまいます。物件の資産価値が下がると売却してもローンを完済できないというリスクがあることを頭に入れておきましょう。

モデルケースで試算してみる

では、モデルケースにて借入期間が35年と50年でどれくらい総支払額変わるのか、見てみましょう。

なお、変動金利は定期的に金利が見直されますが、今回は計算の都合上ずっと一定とします。

モデルケース(Aさん29歳)

・年収 :600万円

・借入額 :6000万円

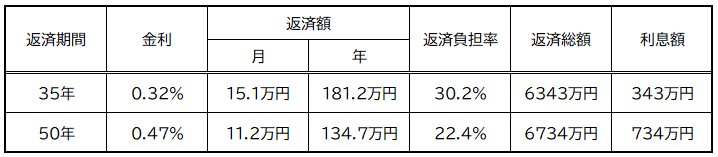

変動金利型の場合(住信SBIネット銀行)

変動金利型の場合、どちらも返済負担率上では審査は問題なく通せると思われますが、借入期間が50年では利息の負担が35年に比べて倍以上になる点に注意が必要でしょう。

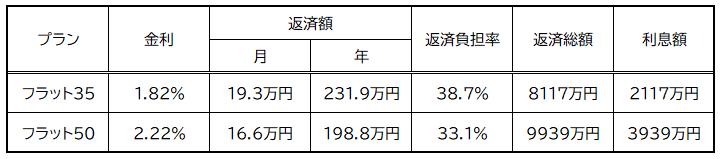

固定金利型の場合(西日本シティ銀行)

フラット35では返済負担率が35%を超えるため、審査を通すことが難しいと思われますが、フラット50にすれば審査は通せる可能性が高くなります。ただし、変動金利型以上に利息の負担が重くのしかかりますので、本当に返済可能かを熟考する必要があります。この利息額を見てしまうと現実的にはかなり厳しいローンであることが分かるかと思います。

50年の住宅ローンがおすすめの人は?

以上の結果から

返済期間50年の住宅ローンが向いている人の特徴は以下の通りと言えるでしょう。

★ 20代でかつ資産形成と返済を両立できる人 ★

返済期間50年の住宅ローンは20代の方にお勧めです。20代のうちは収入が上がらず、住宅ローンを組みたくても希望の予算通りに組めないこともあるでしょう。返済期間を50年に設定すれば月々の返済額が少なくなり、返済負担率を下げられるため、年収が高くなくても審査に通りやすくなります。より高額なローンを組めるようになるため、住宅の購入予算を引き上げることも可能です。しかし、前述の通り、年金の中から住宅ローンの返済しなければならないため年金生活になる前に繰り上げ返済等でローンを完済できることが望ましいと言えます。つまり、返済をしながら同時に貯蓄や運用などで資産形成をおこない、繰上げ返済で返済期間を短縮できる方であれば老後の心配も無いでしょう。

まとめ

返済期間50年の住宅ローン返は、毎月返済額を低く抑えつつ、大きな額を借り入れることが可能となるものです。年収が少ない若年層でも住宅購入の可能性がある住宅ローンと言えるかもしれません。しかし、50年もの長期にわたる返済になり、人生の大半を住宅ローン返済に充てることになります。年金生活になっても住宅ローンが残るデメリットなどを理解し、問題を先送りすることなく都度、繰上げ返済などの対応ができる方にとっては良い住宅ローンになるかもしれませんが、選択する場合は慎重に検討する様にしましょう。