2024年から始まる新NISA制度は2階建て構造

目次

つみたてNISAは5年延長されます

2024年からNISA(少額投資非課税制度)が改正されます。今回は、つみたてNISA、ジュニアNISA、一般NISAがどのように改正されるのかを解説します。

つみたてNISAは一定の条件に合致した投資信託(ETF:上場投資信託含む)を一定額ずつ積み立てていくと、最長20年にわたって解約したときの利益が非課税になる制度です。1年間に投資できるお金の上限は40万円です。

現在、新規に投資できる期間は2037年までですが、改正により、2042年まで5年延長されます。

例えば、今年(2021年)からつみたてNISAを利用すると、積み立ての上限額は「40万円×22年=880万円」となります。ただし、5年間延長されたと言っても、非課税期間は最長20年(ロールオーバー不可)のままなので、非課税枠で運用できるのは最大でも「40万円×20年=800万円」までです。

ジュニアNISAは2023年で終了となります

ジュニアNISAは2023年の投資枠をもって終了となります。2016年に導入された「未成年者少額投資非課税制度」で名前のとおり、未成年者向けの税制優遇措置ですが、18歳まで払出できない等で使い勝手が悪い為、使う人が極めて少なかった事が理由の様です。

それに伴い、2024年1月1日以降はジュニアNISA(または課税未成年口座)で保有する上場株式などについては払い出しが可能になります。ジュニアNISAの口座を廃止して全額を払い出せば、課税されません(一部だけ払い出すこともできますが、その場合は現行と同じ扱いで、利益に対して課税されます)。2023年末までに投資した分については成人年齢に達するまでそのまま非課税口座で保有し続けることも可能です。

一般NISAは2階建て構造となります

一般NISAは2023年に新規投資枠が終了するのに伴い、新たな新NISAが作られました。2024年から2028年まで投資できる期間が5年延長されます。

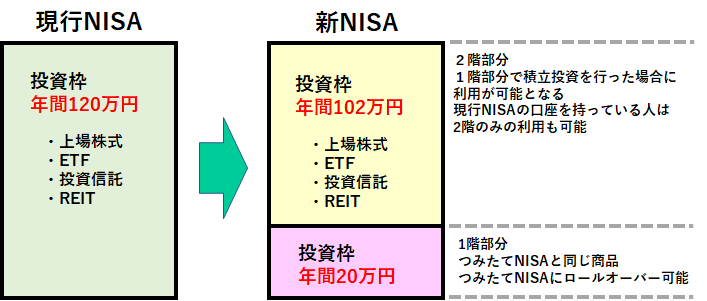

まずは2024年から始まる新NISAを活用して投資を行う場合です。下図は現行NISAと新NISAを比較した物です。新NISAは2階建て構造となります。

新NISAの特徴は、原則、1階部分=つみたてNISAと同じ商品を購入しないと、2階部分で投資することができないことです。1階部分で購入できるのは、つみたてNISA対象商品のみです。金額は年間20万円までで、買い方は積み立てに限定されます。

一方、2階部分は現行の一般NISAの対象商品である、上場株式(日本株式・外国株式)や株式投信、ETF、REIT(リート:上場不動産投資信託)などを購入できます。2階の投資枠は年間102万円まで。スポットで購入しても、積み立てをしてもOKです。

ただし、1階の投資枠20万円を全て使い切る必要はなく、少額でも、積み立てで対象商品を購入すれば、2階部分で投資を行うことはできます。また、投資信託の積み立てを行う場合、1階と2階、それぞれに商品・積立額を設定することも可能です。

1階部分については、5年の非課税期間終了時につみたてNISAにロールオーバーすることが可能となる点も特徴です。つみたてNISAの非課税期間は20年間ですので、つみたてNISAにロールオーバーすれば、新NISAの期間と合わせて、最大25年間非課税で運用できることになります。(つみたてNISAにロールオーバーされる際の価格は「簿価」で行なわれる見込みですが、少々複雑なので、機会があったら説明をしたいと思います)

2階部分については、5年の非課税期間終了時に課税口座に移管されます。

現行NISA口座保有者は2階のみの利用も可能

先に、2024年以降に新NISAを活用して投資を行う場合を説明させていただきました。では、現在NISAを活用している方についてはどうなるのでしょうか。(私もその中の一人でありますので、他人事ではありません。)

ここまで一般NISAを利用していた人や上場株式などの投資経験者は「1階部分」を利用しないことを証券会社等に届け出れば、「2階部分」のみ利用することもできます。ただし、2階部分のみを利用する場合、投資できるのは個別の株式売買のみで、株式投信やETF、REITなどへの投資はできません。株式投資信託やETF、REITなどを購入する為には先に1階部分の積み立て対象商品を少額でも購入する必要があります)。「2階部分」のみ利用する場合の年間の投資枠は2階部分の102万円までとなってしまい、現在の120万円からは見劣りしてしまいます。

現行NISA非課税期間終了後の選択肢

現行NISAの非課税期間が終了する5年後には、以下に挙げる3つの選択肢があります。

1.非課税期間終了前に売却する

値上がりによる利益を確定させたい場合、非課税期間終了前に売却することで、NISA本来の利益を確保する事ができます。現金化させたい場合や、翌年以降の運用資金を準備したい場合でも、期間終了前に売却する事が有効です。しかしながら、NISA口座での損失は他の口座との損益通算ができない為、損失が出ている場合は本当に売却しても良いのか、十分に検討する事が必要でしょう。

2.課税口座への移管する

特別な手続きをしなければ、NISA口座は非課税期間終了後に、自動的に特定口座等の課税口座へ移管されます。NISA口座で購入した金融商品を売却せずに運用の継続を選択し、翌年から別の金融商品をNISA口座で購入する場合は、そのまま課税口座へ移管する方法が良いでしょう。翌年の非課税投資枠を利用したい場合も、課税口座への移管が選択肢になります。売却するケースと同様に、課税口座へ移管した場合も、翌年の非課税投資枠で別の商品を購入することが可能です。

3.新NISA枠にロールオーバーする

現行NISA同様、新NISA枠にロールオーバーを選択する事も可能です。現行NISAを利用している人は、新NISAの投資枠(1階と2階を合わせた122万円)を超えていても全額ロールオーバーすることができます。例えば、2019年に一般NISA枠で投資した株式や株式投信が140万円になった場合でも、すべてロールオーバーできます。ただし、122万円を超える金額をロールオーバーで移行した場合、既に非課税枠を使い切る事になってしまう為、その年には新しい商品を購入する事はできなくなります。他の商品を購入したい場合は、売却するか課税口座への移管を選ぶことになります。

最後に

さて、NISAの変更点についてまとめて解説させていただきました。現行NISAはシンプルで分かりやすかったのですが、新NISAについては少々複雑になってしまい非常に残念です。特に新NISAでは積み立て対象商品の購入が必須となる点、現行NISAから新NISAにスイッチする場合は投資枠が2階部分の102万円までとなってしまう点などがマイナスポイントだと考えます。

これから投資信託の積み立てで資産形成をしていこうとする若い人であれば、シンプルな「つみたてNISA」を利用をお奨めします。非課税期間20年で、新規で投資できる期間も2042年まで確保されているからです。一方、この記事の主な読者である50歳代以降の方の場合、残された運用期間の短さ、まとまった資金を既に保有しているという観点から、やはり選択肢は5年間非課税で運用できる一般NISAという選択肢が正しい言えるでしょう。少々複雑になってしまう新NISA制度ですが、迷ったり不安を感じる様な場合は投資アドバイザー資格を有するFP事務所に相談下さい。当事務所はお客様それぞれの事情を詳しくお聞きして、お客様に最適な資産運用方法を提案させていただきます。

誰でもFP相談室 村上