来年度税制改正 贈与税と相続税の見直し 生前贈与の相続税対象期間が7年に延長

来年度の税制改正について、政府・与党が検討しているNISA制度の具体的な金額(年間投資額と限度額)が話題となっているのはご存じかと思いますが、NISA以外にも私達に影響がある改正点は未だあります。贈与税と相続税に関しても今回は改正があり、ここにきて政府・与党案が明らかになってきました。

現在、親などからの生前贈与で受けた財産については、年110万円までは贈与税はかからないことになっています(暦年課税)。しかし、相続から3年前までに受けた贈与については、相続した財産と合算して相続税を納めることになっています。この相続税額を計算する期間を現在の3年から7年に延長し、また「相続時精算課税制度」を使いやすくしようというのが今回の改正点です。

現在の生前贈与は?

現在、生前贈与に関しては「暦年課税」と「相続時精算課税」の二つの課税方式から一つを選ぶことができます。

暦年課税

1年間ごとに贈与された財産から基礎控除額の110万円を引き、累進税率をかける方式です。

・その年の1月1日から12月31日までの1年間に贈与に受け取った財産の価額を合計します。

・その合計額から基礎控除額110万円を差し引きます。

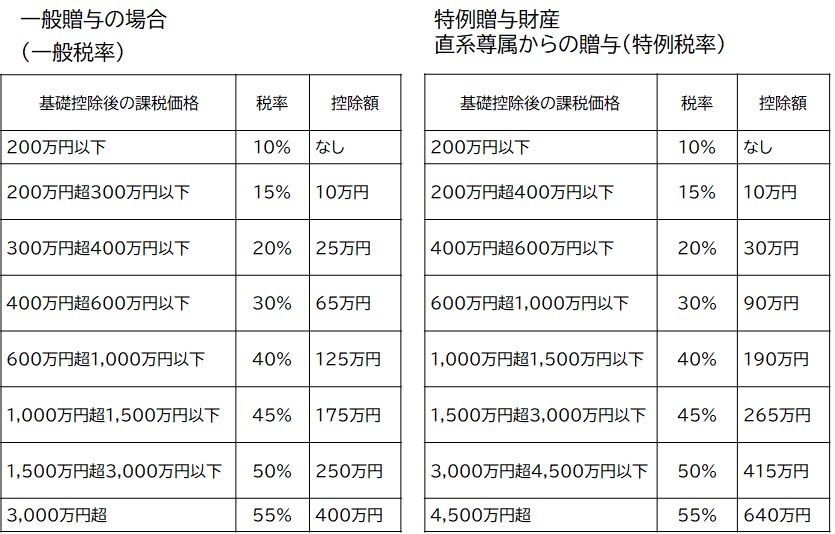

・その残りの金額に税率を乗じて税額を計算します。(税率は下の速算表を参照)

贈与税=( 財産評価額 ー 110万円 )× 税率

つまり、贈与額が基礎控除額の110万円以下であれば贈与税はかからないという事になりますね。

ただし毎年同じ金額を贈与し続けると定期贈与とみなされ、年間の贈与額が110万円以下であっても贈与税が課税されてしまう場合がありますので、注意が必要です。定期贈与として税務署に判断されてしまうと、贈与額の合計に対して課税されてしまいます。(定期贈与とみなされないための方法は後日機会があったらお話したいと思います)

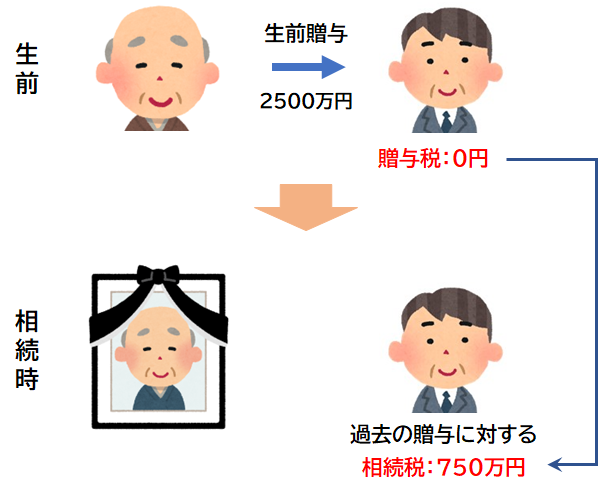

相続時精算課税

生前の贈与時には2,500万円までが非課税となるかわりに、贈与した人が亡くなった時(相続時)に、それまでに受けた贈与額を相続財産に足して相続税を計算します。税務署に相続時清算課税制度選択の届出を提出することで適用が開始されます。

贈与税の額は、贈与財産の合計額から、複数年にわたり利用できる特別控除額(限度額:2,500万円)を控除した後の金額に、一律20%の税率を乗じて算出します。

贈与税=(贈与財産の合計額 ー 2500万円 )× 税率20%

相続時清算課税制度は一度申請すると取り消すことはできません。贈与税における110万円の基礎控除が使えなくなる、毎年の贈与税申告手続きが面倒で使いにくいなどのデメリットもあり、また暦年課税と比べて節税効果が少ないために選ぶ人は少ないのが現状です。

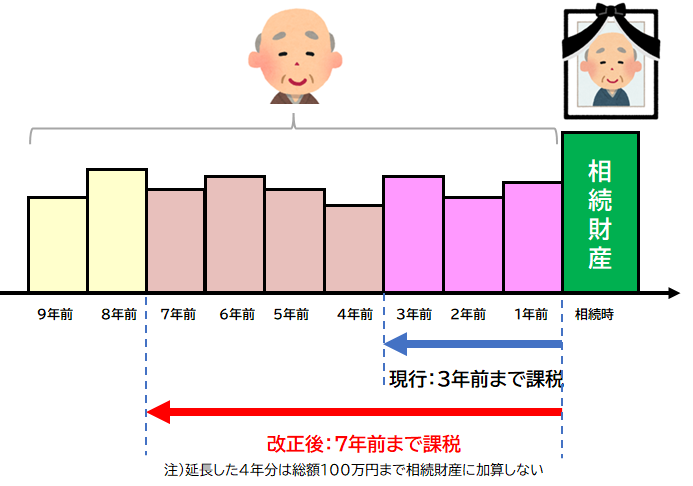

改正のポイント1:生前贈与の相続税対象期間を3年から7年に

「暦年課税」では生前に分割して贈与することで、相続税を軽くすることを防ぐため、亡くなった日から3年前までに受けた贈与は相続財産と合算して相続税を計算することになっています。

この点について政府・与党は平均寿命が延びて、生前に贈与できる期間が長くなっているという指摘を踏まえ、来年度の税制改正で、合算の対象期間を亡くなった日から7年前までに延長することを決めました。

ただし、延長した4年分については総額100万円までは相続財産に加算しないこととしています。ちなみに、政府・与党案では合算する期間はを2027年1月以降とし、以後は段階的に延ばして2031年1月に7年となります。

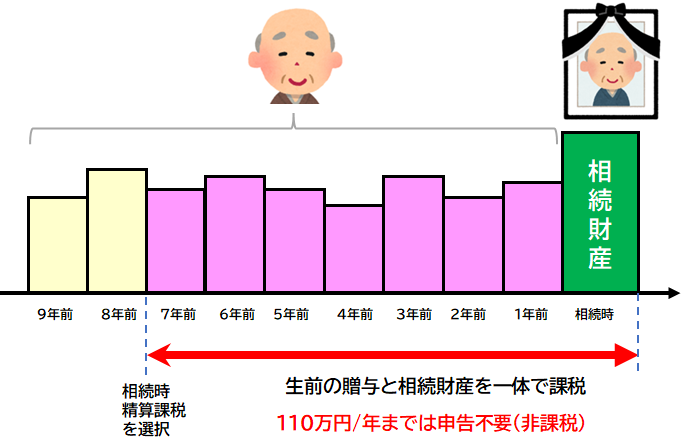

改正のポイント2:相続時精算課税制度の見直し

今回の政府・与党案では「相続時精算課税制度」も見直す方針です。現行の相続時精算課税制度では、税務署に相続時清算課税制度選択の届出を提出すると取り消すことができず、贈与税における110万円の基礎控除が使えなくなる為に、毎年贈与税の申告をする必要がありました。

今回の見直しによって、年間110万円までの贈与は「相続時精算課税制度」を選択しも、贈与税の申告は不要となりました。今まではわずかな金額でも贈与税の申告が必要でしたので、使い勝手は大きく向上すると思われます。

最後に

政府・与党は「暦年課税」の相続税合算対象期間の延長と、「相続時精算課税」の利便性を高めることで、高齢者が持つ金融資産を若い世代に早めに移転し、消費の拡大によって日本経済を活性化させたいと考えている様です。

NISA改正同様、今回の速報は政府・与党案であり、未だ最終決定ではありません。しかし、過去の例では政府・与党案がほぼそのまま与党税制改正大綱となる事から、最終的にこの案で決まると思われます。

「暦年課税」での贈与をお考えであれば、とにかく早めに贈与を開始することが寛容でしょう。また、今回の改正では「相続時精算課税制度」の使い勝手も大きく向上しますので、今後はケースに応じて使い分ける場面も増えそうです。

誰でもFP相談室