可処分所得の求め方 一言でいうならば給料の「手取り」

可処分所得とは

可処分所得という言葉を聞いたことはありますか。我々ファイナンシャル・プランナーが家計の診断や改善案を考える時に、必ずこの可処分所得を収入として考えます。では、この可処分所得とは何なのか、どの様に計算をすれば良いのか、簡単に説明してゆきましょう。

可処分所得とは、一言でいうならば給料の「手取り」の事を言います。毎月受け取る給料の総額は私達が「額面」と呼んでいる物で、そこから税金や社会保険料などが差し引かれた金額が手取りです。つまり実際に光熱費や食費、遊興費などの生活費に回せるお金の事を言います。実際に家計の改善や将来の資産作りを考えてゆく上で、額面ではなく実際に使える金額(可処分所得)で考える事が重要である事が理解できるかと思います。

可処分所得を計算式にすると以下の様になります。

可処分所得 = 給与収入 ー ( 社会保険料 + 税金 )

つまり社会保険料と税金がわかれば可処分所得を求める事ができます。

・社会保険料:健康保険、厚生年金、雇用保険、介護保険など

・税金:所得税、住民

可処分所得の計算例

では、モデルケースの例で計算してみましょう。

・家族構成は

夫(35歳)サラリーマンで年収700万円

妻(31歳)専業主婦

長男(5歳)

長女(1歳)

・年間保険料は生命保険料15万円(2012年契約)

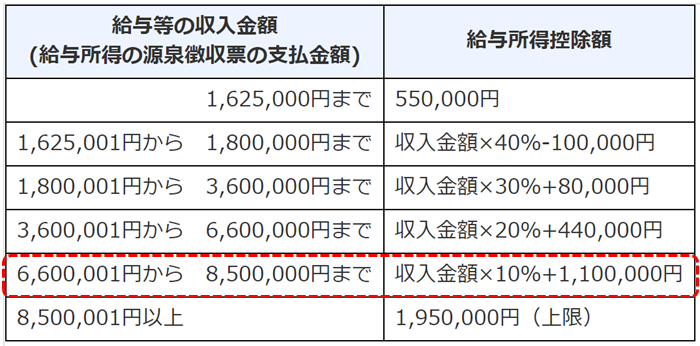

1、給与所得控除額の計算

まず第一に、給与所得控除額の速算表(下表)により計算します。

700万円 × 10% + 110万円 =180万円

2、給与所得の計算

次に給与所得の計算をします。

給与所得は給与収入から上記1で求めた給与所得控除額を差し引く事で計算できます。

700万円 ー 180万円 = 520万円

3、所得控除の計算

所得控除とは人に関わる控除と生命保険料などに関する控除の事を指します。

今回の事例の場合、合計90万円となります。内訳は

・人に関わる控除額は基礎控除38万円と配偶者控除48万円

・生命保険料控除の4万円

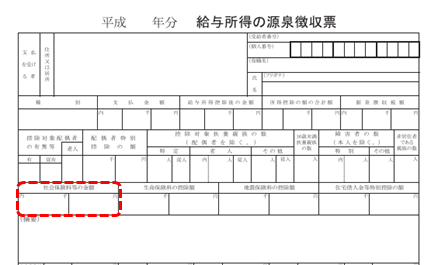

4、社会保険料控除

社会保険料控除は支払った厚生年金保険料、健康保険料、雇用保険料の全額を控除できます。今回の事例では便宜的にその額は年収の14%( 700万円 × 14% = 98万円 )として計算します。実際は源泉徴収票から読み取って下さい。(下図)

5、課税総所得金額の計算

課税総所得金額を計算します。課税総所得金額は給与所得から所得控除と社会保険料控除を差し引く事で算出します。

520万円 ー 90万円 ー 98万円 = 332万円

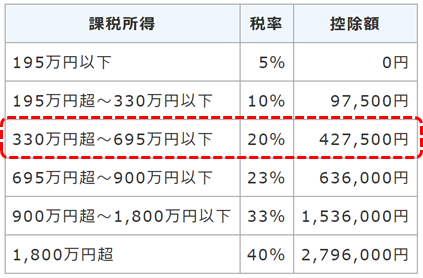

6、所得税、住民税の計算

さて、次に5項で求めた課税総所得金額を元に所得税と住民税を計算してゆきます。

所得税は下図の速算表により332万円 × 20% ー 42.75万円 = 23.65万円と算出できます。

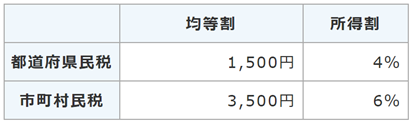

住民税は下図の通り、都道府県民税0.15万円+332万円×4%、市町村民税0.35万円+332万円×6%

の合計33.7万円となります。

従って所得税及び住民税の合計は23.65万円+33.7万円=57.35万円となります。

7、可処分所得の算出

最後に、可処分所得を計算します。可処分所得は給与収入から社会保険料と税金を差し引く事で求めます。

700万円 ー(98万円 + 57.35万円)= 544.65万円

さて、いかがでしたでしょうか。こうやって改めて考えると、可処分所得の計算は非常に面倒ですよね。

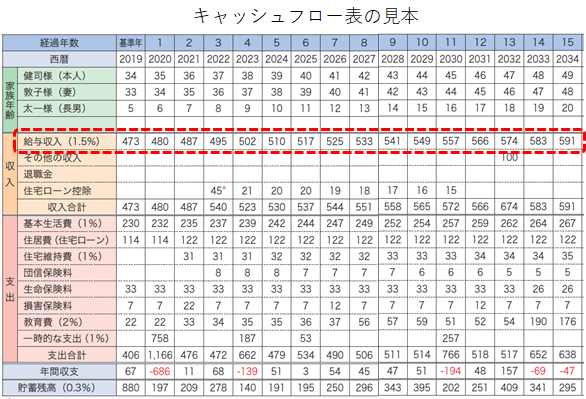

ちなみに、ファイナンシャル・プランナーがライフプラン診断の際に作成するキャッシュフロー表の給与収入欄にはこの可処分所得を記載するか、給与(額面)、社会保険料、所得税、住民税全てを明記する様にしています。

まとめ

「可処分所得」とは、 「手取り」のことで、「お給料やボーナスから税金や社会保険料が引かれた上で、通帳に振り込まれるお金のこと」です。可処分所得が今どのくらいあるのかを知ることで、家計の管理もし易くなります。是非一度、計算をしてみる事をお奨めいたします。自分で計算が難しい様であれば、FPに現状のライフプラン作成も含めて依頼すると良いでしょう。

当事務所でも「ココナラ」支店において格安でライフプラン作成を請け負っていますので、是非ご検討下さい。

誰でもFP相談室 村上