退職金を受け取った後のお話 使っても減らない運用ができればベスト

退職金とは

この記事を読んでいただいている読者の皆さんは多分、50代後半であと数年で定年退職を迎える方や既に定年退職を終えた方がメインではないかと思われます。そこで、今回は退職金について考えてみたいと思います。

そもそも退職金とはどんな制度なんでしょうか。退職金制度とは一般的に定年退職を迎えた従業員に退職金を支給する制度ですが、必ずしも法律で支給しなければならないとされているものではありません。退職金制度は企業独自の制度であるため、金額なども各企業が自由に設定しています。また、日本企業でも導入している企業としていない企業とに分かれる様です。退職一時金でもらう場合と退職年金でもらう場合がありますが、今回は一時金でもらうと想定して考えてみます。厚生労働省の「平成30年就労条件総合調査 」によると、定年退職時の退職金平均は、大学・大学院卒で1,983万円だそうです。

退職金の運用方法

この様な高額なお金を一度に受け取る訳ですが、考えたいのがその運用方法です。現在の様な低金利時代、退職金をそのまま銀行口座に置いておくだけでは全く増えません。例えば、2000万円を金利0.01%の定期預金に預けていた場合、1年後の利子はたったの2000円です。10年預けたとしてもたったの2万円少々です。これでは運用とは程遠いですよね。そこで考えたいのは、各金融機関で実施している退職金運用プランです。(各金融機関ごとに名称は異なります)

私の住んでいる長野県の金融機関の場合ですが、いくつか使える3つの実例を紹介したいと思います。他の都道府県の地方銀行でも似たようなプランがあると思います。

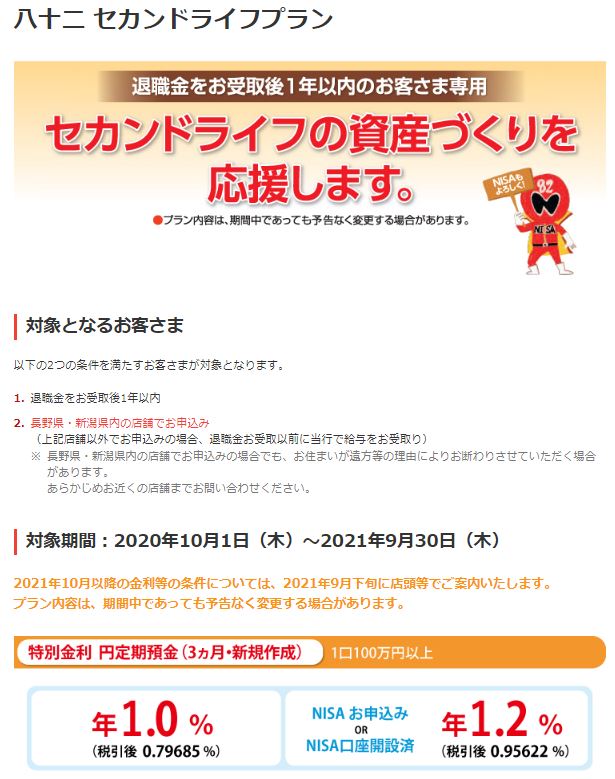

①八十二銀行の「セカンドライフプラン」

https://www.82bank.co.jp/kojin/sonaeru/secondlife/index.html

退職金を受取後1年以内の場合に申し込めるプランで、3か月という制約はありますが年利1.0%(税引き後0.79685%)、NISA口座を開設すると年利1.2%(税引き後0.95622%)という金利が適用されるプランです。2,000万円を預けた場合、前者の場合で39,840円、後者の場合は47,800円の利息を受け取る事ができます。まずはこのプランで3か月預け、その間に次の運用方法を考えるといった使い方が良いのではないでしょうか。

②長野銀行の退職専用定期預金

https://www.naganobank.co.jp/site/tameru/taishoku.html

こちらは退職金を受取後18カ月以内の場合に申し込めるプランで、最長1年間使えるプランです。年利0.3%(税引き後0.239055%)、公的年金振込予約をする事で年利0.5%(税引き後0.398425%)という金利が適用されるプランです。2,000万円を預けた場合、前者の場合で47,800円、後者の場合は79,600円の利息を受け取る事ができます。

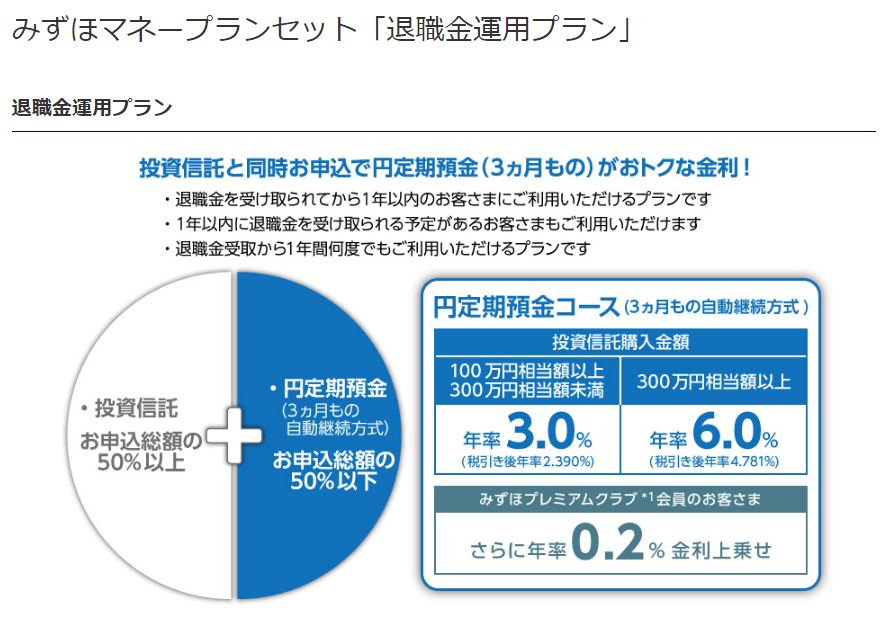

③みずほ銀行のみずほマネープランセット「退職金運用プラン」

https://www.mizuhobank.co.jp/retail/campaign/money_plan/taishokukin/index.html

投資信託と同時で申し込むと、3か月という制約はありますが、円定期預金が年利3.0%(税引き後2.390%)、投資信託の購入金額が300万円以上の場合は年利6.0%(税引き後4.781%)という優れものです。2,000万円を投資信託で1,000万円分購入、円定期預金に1,000万円を預けた場合、119,525円の利息を受け取る事ができます。

上記で紹介したプランは数ある金融機関のほんの一部の事例です。ネット銀行を中心に他にもっとお得なプランがあると思いますので是非自分に合ったプランを探してみて下さい。退職金を受け取ったら、当面は上記の様な元本保証のあるプランでしばらくは運用し、その間に今後の本格的な資産運用方法をじっくりと考えるのも良いのではないでしょうか。

使っても使っても減らない運用ができればベスト

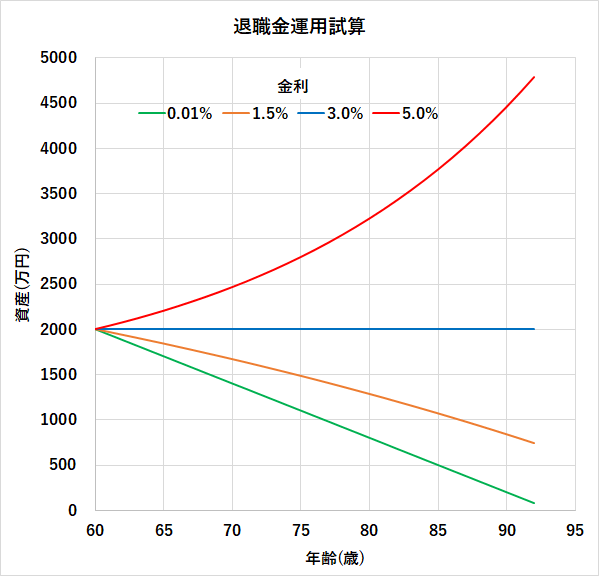

では、退職金をどの程度で運用できれば良いのでしょうか。老後の収入のメインは公的年金ですが、残念ながら公的年金だけでは足りず、豊かな老後の生活は難しいのが現実です。従って、足りない分は退職金を含む貯蓄から少しづつ取り崩してゆく事になりますが、いったい年利何%で運用できれば良いのでしょうか。例えば2000万円の退職金から毎月5万円(年間60万円)を取り崩してゆく場合を考えてみます。下のグラフは年利0.01%、1.5%、3.0%、5.0%で運用した場合の資産残高の推移を示したものです。

見て分かる様に、定期預金レベルの年利0.01%の場合、92歳で資産はほぼゼロになってしまいます。年利1.5%で運用できた場合は100歳までは大丈夫そう、年利3.0%で運用できた場合は使っても資産は減りません。さらに年利5.0%で運用できた場合は使っても使っても資産を増やし続ける事ができます。この様に、資産運用方法次第で資産をゼロにする事も、増やす事もできるという事が分かっていただけたかと思います。できれば使っても減らない年利3.0%以上の運用をしたい所ですよね。

ただしリスクに備える事も必要

ここまでのお話で、可能な限り高い利率で運用すれば良い事は分かっていただけたかと思いますが、高い運用を求める為には、それなりのリスクもある事を忘れてはなりません。退職金は(多分)人生最初で最後の大きな収入で、長期的に老後の生活を支える重要な資金です。高い利率を求めるばかりに、リスクの高い金融商品に手を出してしまい、大きく減らしてしまわない様に細心の注意を払う事も忘れてはなりません。そこで最後に、資産運用における注意事項をいくつか紹介したいと思います。

・長期的な視点で運用する

長いセカンドライフです。運用も長期間行うことを前提にポートフォリオを組む必要があります。投資においては、長期で保有するほど、値動きが安定しやすくなります。短期では、時期によって景気などの影響を受けて変動が大きくなることがありますが、長期ではそれらが平均化されるためです。価格変動リスクを抑えながら、ゆるやかな運用を目指すのがおすすめです。

・バランス良く投資する

投資は、複数の金融商品にバランス良く行うのが鉄則です。投資のバランスは、どれが正解というものではなく、それぞれの考え方に応じて決めることになります。リスクをどの程度とれるか、リターンをどのくらい期待したいのか、余裕資金はいくらあるのかといった複数の要素から、自分に適した投資バランスを検討しましょう。

・小まめに市場動向を観察する

運用のメインは株式を中心とした投資信託になるのが普通です。従って株価の変動による損失には注意を払う必要があります。できれば毎日、最低でも週一回程度は株価の確認をする様に心がけたいところです。また、日常のニュースなどから経済状況を把握しておく事もリスクも最小限に抑える有効な手法であると考えます。

最後に

退職金を受け取ったら、まずは自分の資産額やライフスタイルをもとに、セカンドライフのイメージを作ってみましょう。そして、自分に合った運用方法について考えてみましょう。もし運用方法で迷ったり疑問が生じたら迷わず専門家であるFPに相談する事をお奨めします。