東京証券取引所の市場再編 新市場区分が4月4日にスタート

東京証券取引所って何?

そもそも東京証券取引所って何?からお話を始めましょう。東京証券取引所とは、日本最大の証券取引所であり、略して東証とも呼ばれています。東京証券取引所には、1部、2部、マザーズ、JASDAQ(スタンダード・グロース)などの市場があり、株主数・流通株式・上場時価総額・事業継続年数等の上場基準によって分かれています。現在日本には東京証券取引所以外に名古屋証券取引所、福岡証券取引所、札幌証券取引所がありますが、規模としては東京証券取引所が圧倒しています。

一般的に私達が上場会社と呼んでいるのは東京証券取引所の1部(場合によっては2部も)に上場している会社の事を指すと言っても過言ではないと言えるでしょう。

プライム、スタンダード、グロースの3つの市場

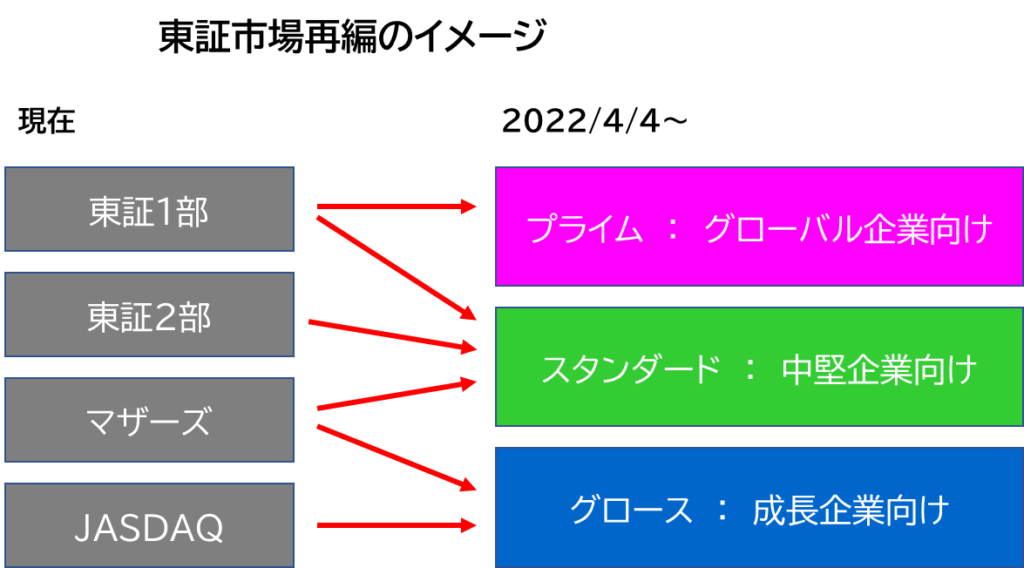

さて、ここからが今回の本題です。この東京証券取引所(東証)の市場再編が実施され、新市場区分が4月4日にスタートしました。これまでの1部、2部、マザーズ、JASDAQという4つの市場から、プライム、スタンダード、グロースの3つの市場に集約されました。

プライム

プライム市場は従来の市場第一部とイメージが近く、グローバルな投資家との建設的な対話を中心に据えた企業向けの市場と位置付けられています。

コンセプトは、多くの機関投資家の投資対象になりうる規模の時価総額(流動性)を持ち、より高いガバナンス水準を備え、投資者との建設的な対話を中心に据えて持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場との事です。

スタンダード

スタンダード市場は従来の市場第二部やJASDAQスタンダードに近く、公開市場における投資対象として十分な流動性とガバナンス水準を備えた企業向けの市場です。

コンセプトは、公開された市場における投資対象として一定の時価総額(流動性)を持ち、上場企業としての基本的なガバナンス水準を備えつつ、持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場との事です。

コンセプトは、高い成長可能性を実現するための事業計画及びその進捗の適時・適切な開示が行われ一定の市場評価が得られる一方、事業実績の観点から相対的にリスクが高い企業向けの市場との事です。

グロース

グロース市場は従来のJASDAQグロース、マザーズと同様に、高い成長可能性を有する企業向けの市場と設定されています。

コンセプトは高い成長可能性を実現するための事業計画及びその進捗の適時・適切な開示が行われ一定の市場評価が得られる一方、事業実績の観点から相対的にリスクが高い企業向けの市場とされています。

再編のイメージは以下の図の様になります。

主な上場基準は以下の表の通りとなります。各市場区分のコンセプトに応じて、流動性やコーポレート・ガバナンスなどに係る定量的・定性的な上場基準をそれぞれ設けます。また、各市場区分への新規上場基準と上場維持基準は、原則として共通化し、上場会社には、上場後においても継続して各市場区分の新規上場基準の水準を維持することとなっています。さらに、各市場区分はそれぞれ独立しており、上場会社が他の市場区分へ変更する場合には、変更先の市場区分の新規上場基準と同等の基準に基づく審査を改めて受け、その基準に適合することが必要になっています。

今回の再編におけるポイントは、株式の円滑な売買と、公正な価格形成を確保する観点から流通株式の定義が見直されている点です。

従来の流通株式数

上場株式数 −(主要株主が所有する株式 + 役員所有株式数 + 自己株式数)

再編後の流通株式数は

上場株式数 − (主要株主が所有する株式 + 役員等所有株式数 + 自己株式数+役員以外の特別利害関係者が所有する株式数)

見直しの方向性としては、実態として流通性が乏しいと考えられる株式を流通株式から除外するというものです。例えば、企業グループ内で相互に保有する株式などがこれに該当します。

再編の目的は?

さて、今回の再編は非常に大きな変更となりました。その目的は、従来の市場区分だと2部とJASDAQスタンダードの位置付けが重複するなど、各市場区分のコンセプトが曖昧であり、多くの投資家にとって利便性が低いといった問題があった事、そして、創業者が投資資金を回収するためのいわゆる上場ゴールが見られるなど、持続的な企業価値向上への動機付けの点で期待される役割を十分に果たせていないという状況への対応と言われています。

私達投資家への影響は?

TOPIXが変わるらしい

市場再編に伴い、東証一部の全銘柄を組み込んでいるTOPIXにも変更が生じます。TOPIXは東証1部に上場する銘柄全てを対象として数値を算出していましたが、2022年4月以降は、市場区分とTOPIXが切り離されました。現在1部に所属する企業でプライムへ移行する企業はTOPIXに継続採用されます。また、現在1部に所属する企業でスタンダードに行く企業であっても一旦はTOPIXに残る事になります。ただし、近年は東証1部に上場するハードルが下がったこともあり、本来なら時価総額や流通株式数が小さいため東証1部に上場するにはそぐわない銘柄が多数上場してしまいました。TOPIXに連動した運用をしていると、東証1部に上場するには適さない銘柄に対しても必然的に投資することになってしまい、不健全であるという声が高まっていました。そこで、2022年10月から、流通株式時価総額100億円未満の銘柄は、組み入れ比率を段階的に10%ずつ削減し、2025年1月には組み入れ比率をゼロにするという事になりました。

株主優待が廃止される

今回の市場区分見直しでは上場基準での必要株主数が減少します。例えば、東証1部とプライム市場とを比べると、新規上場や上場維持の基準となる必要株主数が「2200人以上」から「800人以上」に減ります。そのため、上場するために株主を増やす必要が薄れますから、株主数を増やすために株主優待を導入していた企業(特に東証1部だった企業)の優待廃止が増える可能性が考えられます。

最後に

今回は先日再編されたばかりの東京証券取引所の市場区分について考えてみました。私達の様な個人投資家での影響は(多分)TOPIXの変更や株主優待制度の廃止だけではありません。TOPIXから外れた企業の株式は売りが先行し、株価の下落の可能性も考えられる為、自分の投資先企業は要チェックだと思います。未だ再編されたばかりですので、今後どの様な影響が出てくるか、不透明な部分は多いと思われますので、しばらくは注意をしたいと思います。

誰でもFP相談室 村上