NISA非課税期間終了後の選択肢は3つ

NISA制度の概要

NISAで5年間の非課税期間が終了した後は、売却・課税口座への移管・ロールオーバーの3つの選択肢があります。また、2024年から始まる「新NISA」も考慮した運用をすることが必要です。5年後に選ぶべき運用方法について解説します。

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり税金がかからなくなる制度なんです。

1.一般NISA

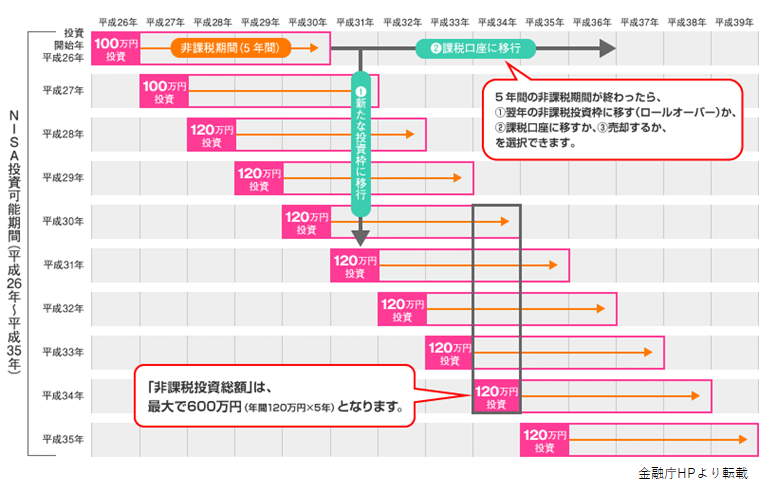

いわゆる私たちが「NISA」と呼んでいる非課税制度の事で、年間120万円までの投資枠を最長5年間(最大600万円)を非課税で運用できる制度です。

2.つみたてNISA

2018年1月からスタートした長期・積立・分散投資を支援するための非課税制度で、年間40万円までの投資枠を最長20年間(最大800万円)を非課税で運用できる制度です。

3.ジュニアNISA

2016年に導入された「未成年者少額投資非課税制度」で名前のとおり、未成年者向けの税制優遇措置ですが、2023年に廃止が決まりました。

今回は「NISA」と呼んでいる一般NISAで、非課税期間が終了する5年後の選択肢について解説したいと思います。

5年後の選択肢は3つ

非課税期間が終了する5年後には、以下に挙げる3つの選択肢があります。

どのような場合にどれを選択すれば良いのでしょうか。

1.非課税期間終了前に売却する

値上がりによる利益を確定させたい場合、非課税期間終了前に売却することで、NISA本来の利益を確保する事ができます。現金化させたい場合や、翌年以降の運用資金を準備したい場合でも、期間終了前に売却する事が有効です。しかしながら、NISA口座での損失は他の口座との損益通算ができない為、損失が出ている場合は本当に売却しても良いのか、十分に検討する事が必要でしょう。

2.課税口座への移管する

特別な手続きをしなければ、NISA口座は非課税期間終了後に、自動的に特定口座等の課税口座へ移管されます。NISA口座で購入した金融商品を売却せずに運用の継続を選択し、翌年から別の金融商品をNISA口座で購入する場合は、そのまま課税口座へ移管する方法が良いでしょう。翌年の非課税投資枠を利用したい場合も、課税口座への移管が選択肢になります。売却するケースと同様に、課税口座へ移管した場合も、翌年の非課税投資枠で別の商品を購入することが可能です。

3.ロールオーバーする

期間終了が近くなった段階で損失がある場合や、引き続き保有する事により大きな利益を獲得できる見込みがある場合は、ロールオーバーを選択する方法も有効となります。ロールオーバーで移行できる金額には上限がないため、 移行した金額が利益を含めて120万円を超えていても、全額を非課税扱いにできます。ただし、120万円を超える金額をロールオーバーで移行した場合、既に非課税枠を使い切る事になってしまう為、その年には新しい商品を購入する事はできなくなります。他の商品を購入したい場合は、売却するか課税口座への移管を選ぶことになります。

最後に

NISAの5年後に選ぶべき方法は3種類あります。2024年から新NISAが始まることも考慮することが大事です。それぞれの仕組みやメリットをきちんと理解し、最良の選択ができるように備えておきましょう。

尚、新NISA制度については後日詳細を説明したいと思います。

誰でもFP相談室 村上