REITとは少額から始める不動産投資 メリットとデメリットは?

先日、某銀行さんから担当者変更のご挨拶という名目で、定番の金融商品の紹介をいただきました。その中の一つとしてREITファンドの勧誘がありましたので、今回はそもそもファンドの投資先のREITって何なのか、手短に説明したいと思います。筆者の投資手法は個別の株式や投資信託(債券も含む)が中心なので、不動産投資には手を出していませんが、REITであれば比較的手軽に不動産投資をポートフォリオに加える事ができます。

目次

REITとは何?

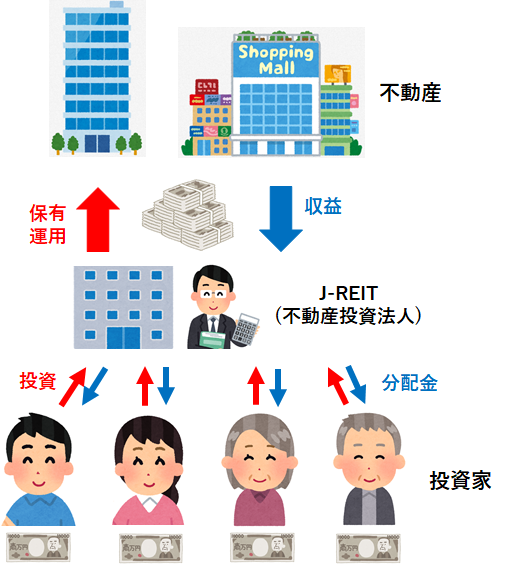

REITとは、「Real Estate Investment Trust」の略で、日本語で言うと「不動産投資信託」となります。投資家から集めた資金で、オフィスビルや商業施設、マンションなど複数の不動産などを購入し、その賃貸収入や売買益を投資家に分配する商品です。証券市場に上場しているので、株式と同様に値動きがあり、証券市場で購入する事ができます。REITは元々は米国で生まれた制度なので、日本版のREITはJ-REITと呼んでいます。以降、J-REITを例として説明を進めてゆきたいと思いますが、イメージとしては株式や債券で運用する投資信託と同じですね。

現物(不動産)投資との比較

現物(不動産)投資との違いを以下の表にまとめてみました。

現物不動産投資は主に居住用アパートやマンションのオーナーになり、家賃収入を得る事が中心となります。少なくともワンルームを購入する必要があるので、数千万円程度の資金を用意しなければいけません。一般的に現金で用意する事は厳しいので、ローンを組む必要があります。一方、J-REITは多くの投資家から資金を集める為に証券化されており、数万円程度の金額から投資する事が可能です。数千万円のローンを組んで失敗した時の事を考えると手が出せなかった不動産投資ですが、J-REITであれば失敗しても少額で済むので、初心者向けの不動産投資手法と言っても良いでしょう。その他にも色々と特徴がありますが、後述するメリットとデメリットの項で詳細を説明したいと思います。

J-REITの種類

一言でJ-REITと言っても、投資先の不動産は様々です。J-REITの種類によって相場の影響による上昇率や下落率は異なりますので、J-REITなら何でもよいという訳にはゆきませんので、注意が必要です。

・オフィス運営特化型:会社のオフィスが入居するビルを運営するJ-REIT

・物流不動産特化型:倉庫などの物流不動産を運営するJ-REIT

・居住物件特化型:マンションなどの居住用物件を運営するJ-REIT

・商業施設特化型:百貨店やショッピングモールなどを運営するJ-REIT

・ホテル特化型:ホテルや宿泊施設を運営するJ-REIT

・複合型:異なる2つの分野の不動産を運営するJ-REIT

・総合型:3つ以上の分野の不動産を運営するJ-REIT

昨今のコロナ禍の中、テレワークが進みオフィス需要が低迷するオフィス運営特化型、飲食店が中心となる商業施設特化型、観光需要が落ち込んでいるホテル特化型などはあまり成績が良くないと言われています。

J-REITの価格と分配金

J-REITは、「投資証券」を証券取引所に上場しています。投資証券の価格は、投資家の需要と供給によって決まるので、値上がりすれば売却益(キャピタルゲイン)を得る事ができます。これは株式と同じですね。

また、投資法人は収益の90%超を分配するなどの一定の条件を満たせば、実質的に法人税がかからず、「内部留保」もないので、収益がほぼそのまま分配金として投資家に還元されます。この為、株式投資よりも利回りの良いインカムゲインを得られます。収益源は賃料収入がメインですので、株価のように大きく変動しないので、安定的な収益が可能と言われています。

J-REITの利回り

商品を選択するうえで重要な分配金の利回りは以下の式で算出する事ができます。

<J-REITの分配金利回りの計算式>

年間の予想分配金 ÷ 投資額 = 分配金利回り

<計算例>

一口60万円でJ-REITに投資、年間の予想分配金は3万円とした場合

分配金利回り = 30,000円 ÷ 600,000円 = 5%

J-REITの購入方法は3種類

J-REITは、個別の銘柄を選んで証券市場で購入する方法が一般的ですが、そのほかに、東証REIT指数を対象としたETF、J-REITに投資する投資信託を購入する方法もあります。それぞれ販売内容や手数料、購入金額が異なりますので、下記表を参考にして下さい。

・REIT個別銘柄

株式と同様に証券会社を通じて売買します。投資家は個別に銘柄を選んで資産運用をすることが可能です。J-REITは1口単位の取引で、1口あたり1万円台から数十万円とさまざまです。かかる手数料は売買手数料のみです。

・REITファンド

REITに投資する投資信託です。証券会社や銀行等を通じて購入します。売買手数料以外に信託報酬・監査報酬が投資信託保有期間中に発生します。

・REIT ETF

上場しているREITファンドで「東証REIT指数」に連動するしくみで運用されています。株式同様に市場で売買可能です。売買には、売買手数料だけでなく、ETF保有期間中に信託報酬・監査報酬がかかります。

J-REITのメリット

1)少ない金額から購入できる

個々の投資家は少額(数万円程度)からでも手軽に始めることが可能です。

2)複数の不動産への分散投資が可能

個人では難しいですが、J-REITでは複数の不動産への分散投資が可能です。

3)専門家により運用される

個人では難しいですが、J-REITでは不動産投資の経験豊富なプロが運用します。

4)換金性が高い

証券取引所に上場されているので、購入や売却の注文がいつでも可能です。

また前述した様に、REITに投資するファンドを購入する、REIT ETFを購入するという手もあります。

5)収益がほとんど分配される仕組み

前述した通り、投資法人は収益の90%超を分配するなどの一定の条件を満たせば、

実質的に法人税がかからず、「内部留保」もないので、収益がほぼそのまま分配金として

投資家に分配金として還元されます。

J-REITのデメリット

1)不動産市場の変動が激しい

賃貸市場や売買市場、金利環境、経済情勢などの影響を受けやすく、価格変動が予想以上に大きい点でしょう。一般的に株式とリートではリートのほうが安全性が高いというイメージですが、実際には日経平均株価の動きと大きな差がないことが分かります。

2)金利変動リスク

金融機関からの借入を行って資金調達している場合、金利の変動はJ-REITの収益に影響を及ぼし、価格や分配金が変動する可能性があります。

3)地震・火災などによるリスク

対象の不動産が地震や火災の被害を受けた場合、収益が失われるリスクがあります。

4)上場廃止や倒産のリスク

上場廃止になった場合には、取引が著しく困難になります。また一般の法人と同様に、倒産するリスクがあります。

まとめ

さて、いかがでしたでしょうか。J-REITは比較的少ない資金で始める事ができる不動産投資です。キャピタルゲインとインカムゲインの両方を狙えるメリットがあります。しかし、賃貸市場や売買市場、金利環境、経済情勢などの影響を受けやすく、リスクは決して小さくはありません。REITに投資する時は個別銘柄の特徴を良く調べ、理解しておくことが重要です。個別銘柄の選定が難しい場合は、REITファンドに投資をする事をお勧めします。個別のREITを買うよりも少額から投資でき、複数のREITに投資するので分散効果が期待できるからです。

誰でもFP相談室 村上