大手資産運用会社からは金融商品を買わない方が良い?2 クローゼット・トラッカー問題

はじめに

先日、「大手資産運用会社から金融商品を買わない方が良いのか」 というテーマを考えてみましたが、その際に参考にした資料が、金融庁が公表した「資産運用業高度化プログレスレポート2021」でした。(詳細をご覧になりたい場合はこちらを参照下さい)

さて、その中で一点、普段あまり聞きなれない言葉「クローゼット・トラッカー」についても報告がされていました。そこで今回は、この 「クローゼット・トラッカー」 の問題について考えてみたいと思います。

クローゼット・トラッカーとは何?

クローゼット・トラッカーとは、アクティブ運用を行うとしているファンドにも関わらず、実際にはインデックス運用またはそれに近い運用をしているファンドの事です。これらのファンドは、ベンチマークを上回る運用を目指すと運用方針に掲げ、高い信託報酬を徴収しているにも関わらず、実際にはインデックス型ファンドと変わらないポートフォリオを構成していると金融庁は指摘しています。

以下は金融庁のレポートからの引用になります。

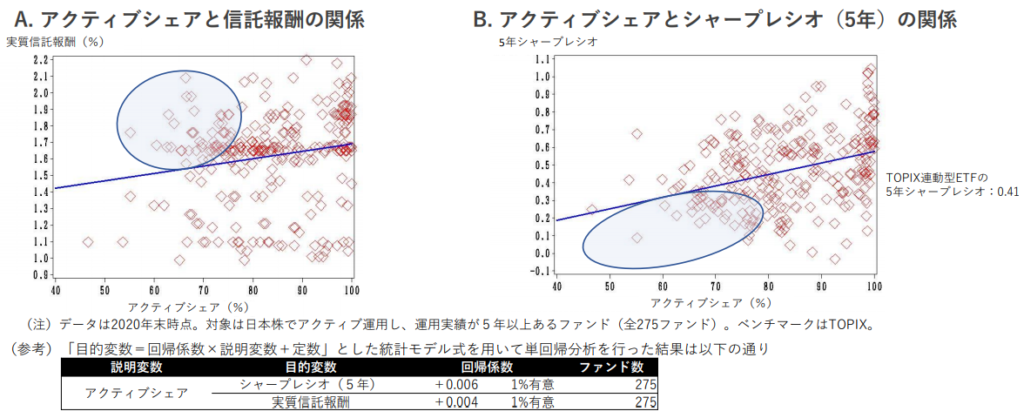

下図が示す通り、アクティブシェアが低いファンドに信託報酬が高く、また、シャープレシオの低いファンドが散見される(図表A、Bの青い楕円部分)。 (※アクティブシェア:アクティブ運用するファンドについて、指数運用との差異を定量的に示す数値。0~100%の値を取り、0%だと指数と完全に一致し、100%だと指数と全く異なる運用手法になることを示す。)虚偽の説明や誤解を招く説明により顧客の利益を害することとならないよう、運用方針と実際のファンド運用との整合性の定期的な確認、乖離が認められた場合の速やかな対応、適切な信託報酬の設定、商品販売時におけるリスクリターン特性と信託報酬水準についての正確でわかりやすい説明が重要である。

何が問題なのか?

クローゼット・トラッカー問題とは、実質はコストがかからないインデックス型ファンドにも関わらず、アクティブ運用と同じ信託報酬を徴収しているという点が一番の問題点です。表上はアクティブ型ファンドなので運用方法は基本的に自由であり、結果としてインデックス型ファンドと似たポートフォリオになっても違法となる訳ではありませんので、残念ながら詐欺で立件される事はありません。 でも、顧客を騙して手数料を稼ごうとするインセンティブ(動機)は無かったか、疑わしいと言われても仕方がありません。

近年、「顧客本位の業務運営」や「フィデューシャリー・デューティー」という言葉を耳にすることがあるます。 顧客本位の業務運営 は説明するまでもなく、顧客の利益を第一に考えて業務を行うという事です。フィデューシャリー・デューティー とは、日本語で「受託者責任」と訳され、受益者との信認関係における受託者が負う義務のことをいいます。「受託者は、何より受益者の利益のために行動しなければいけない」つまり「 顧客本位の業務運営 」と同じ意味なのです。

両者ともある意味、当たり前の原則を言っているだけなんですが、逆に言えば、公の立場にある金融庁が居アナウンスしなくてはならない程、状況が悪いという事かもしれません。

ほとんどの顧客は専門的な金融知識を持っておらず、金融機関の勧められるままに商品を購入しているのが現実でしょう。顧客と金融機関では情報格差が大きいので、そこに金融機関が付け込む余地がある訳です。クローゼット・トラッカー問題は氷山の一角に過ぎないのかもしれません。

まとめ

前回、今回と2回にわたって金融庁が公表した「資産運用業高度化プログレスレポート2021」を元に、 「大手資産運用会社から金融商品を買わない方が良いのか」というテーマで考えてみました。

その結果、FPとしての結論は以下の通りです。

・運用資産規模が大きい資産運用会社のファンドは運用効率が劣るものが多い

・アクティブ型ファンドを購入するのであれば、独立系資産運用会社の方がパフォーマンスが良い

・金融機関の勧めるがままにファンドを購入しないで欲しい

・できれば顧客もファンドに関する必要知識を勉強する事が望ましい

・無理な場合は、金融機関との提携関係が無い独立系FPなどに相談して欲しい

と言ったところでしょうか。

誰でもFP相談室 村上